十時裕樹副社長兼CFO

これまで快調に業績を伸ばしてきたソニーグループが、2022年度になって変化が出始めているようだ。7月29日に発表した22年度第1四半期(4~6月期)の連結決算で、通期業績予想を下方修正し、営業利益が前期比7.7%減の1兆1000億円、当期純利益が同9.3%減の8000億円と従来予想をそれぞれ500億円、300億円引き下げたのだ。ソニーグループに何が起こっているのか。

好調だったゲーム事業が大幅な減益

「5月に発表した業績見通しでは、1月時点の世界経済成長率の見通しを踏まえ、ウクライナ情勢の直接的な影響や中国でのコロナ影響など、その時点で想定された主要リスクを織り込んでいた。その後、事業環境は大きく変化し、足元では急速なインフレの進行と、これに対応した各国の金融政策などにより、世界経済のさらなる減速が懸念されている。業績見通しにも、これらの影響を現時点で合理的に想定できる範囲で反映している」と、十時裕樹副社長兼CFOは決算説明会の冒頭、ソニーグループを取り巻く事業環境について述べた。

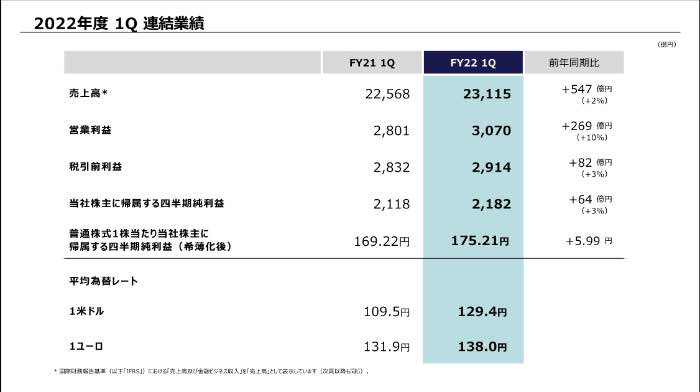

2022年度第1四半期連結業績

4~6月期の売上高は前年同期比2.4%増の2兆3114億円、営業利益は同9.6%増の3069億円、純利益は同3.0%増の2181億円で、売上高と営業利益は第1四半期の実績としては過去最高を更新した。しかし、通期の予想を下方修正した。前期は3カ月ごとに通期予想を上方法修正していただけに、ソニーグループの業績に転機が訪れていると言っていいだろう。

下方修正の主因は、これまで稼ぎ頭だったゲーム事業だ。「4~6月にリオープン(経済再開)による減速がここまでとは見ていなかった」と十時副社長は話し、「プレイステーションユーザーのプレー時間にも顕著に現れている。もう一つは前年に比べて大型タイトルの発売が少なかった」と付け加えた。総ゲームプレイ時間は前年同期に比べて15%低下しているそうだ。

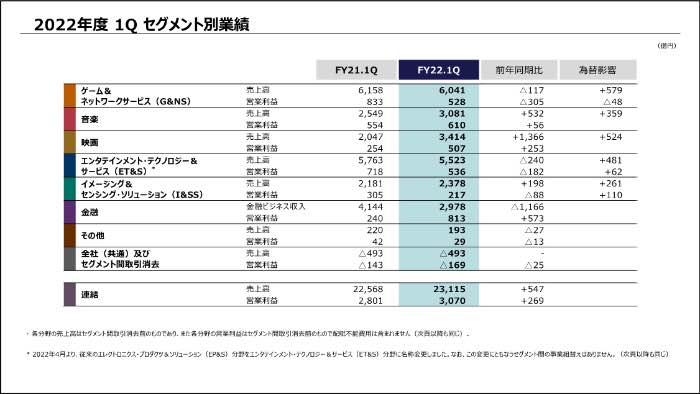

それではセグメント別の業績を詳しく見てみよう。ゲーム&ネットワークサービス(G&NS)分野の売上高は前年同期比1.9%(117億円)減の6041億円、営業利益は同36.6%(305億円)減の528億円だった。円安による為替影響で579億円の増収効果があったが、自作制作ゲームソフトウェアやアドコンテンツを含む自社制作以外のゲームソフトウェアの販売減少で減収。その販売減少に加え、既存スタジオのゲームソフトウェア開発費を中心としたコスト増により、大幅な減益となった。

その状況を踏まえ、通期の見通しについても、売上高を5月の公表値より400億円、営業利益を500億円それぞれ下方修正して3兆6200億円(前期比32.1%増)、2550億円(同26.3%減)とした。言うまでもなく、増収分のほとんどが為替影響だが、ゲームソフトウェアの販売減少に加え、バンジー社の買収が想定より早期に完了したことによる買収関連費用の増加分約130億円を見込み、大幅な減益を予想する。

2022年度第1四半期セグメント別業績

供給に課題を抱えているプレイステーション5(PS5)ついて、十時副社長は「年1800万台の販売目標は据え置いた。部品の供給問題はかなり改善しつつあるが、物流の遅延は続いている。年末商戦にできるだけ多く出荷できるように製造の前倒しを考えている」と話し、値上げについては「お伝えできることは具体的にない」とした。

音楽はストリーミング売上拡大伸長で大幅な増収増益

音楽分野の売上高は前年同期比20.9%(532億円)増の3081億円、営業利益は同10.1%(56億円)増の610億円と大幅な増収増益となった。為替影響で359億円の増収となったほか、音楽制作における新作リリースのヒットや有料会員制ストリーミングサービスからの収入が音楽制作および音楽出版において増加したことが大きかった。

「当四半期のストリーミング売上は、前年同期比で、音楽制作で27%増、音楽出版で42%増、米ドルベースでは、それぞれ8%増、20%増と、引き続き伸長している。グローバルの音楽市場は、音楽制作、音楽出版ともに今後数年間にわたり1桁台後半の成長率で安定して成長するとの見方は変えていない」と十時副社長は説明する。

音楽分野の通期見通しについては、売上高を前回公表値から400億円増の1兆2800億円(前期比14.6%増)に上方修正し、営業利益を据え置きの2300億円(9.1%増)とした。引き続きヒットを継続して創出力を強化することに加え、新興市場での事業拡大、ソーシャル、ゲームの新たな領域におけるビジネスパートナーとの連携など、収益基盤の拡大、多様化に向けた取り組みに進めていくそうだ。

2022年度連結業績見通し

映画分野の売上高は前年同期比66.8%(1366億円)増の3414億円、営業利益は同99.6%(253億円)増の507億円だった。為替の影響に加え、テレビ番組制作における作品納入数の増加や、映画製作における前年度公開作品からテレビ向けライセンス収入およびホームエンターテインメント売上の増加などによって大幅な増収増益となった。

「米国における劇場興行は、若者向けの大型作品だけでなく、コロナかで観客動員が見込みにくかったファミリー向け作品にもヒットが出始め、2019年の水準を超える興行収入となる週もでるなど、回復基調にある」と十時副社長は話す。

映画分野の通期見通しについては、売上高を為替の影響により前回公表値から500億円増の1兆3800億円(前期比11.4%増)、営業利益を据え置きの1000億円(同54.0%減)を見込む。21年度のような一時的利益計上を見込んでいないなどの理由で大幅な減益となる。

エンターテインメント・テクノロジー&サービス(ET&S)分野の売上高は前年同期比4.2%(240億円)減の5523億円、営業利益は同25.3%(182億円)減の536億円だった。為替による481億円の増収効果はあったものの、主に上海ロックダウンの影響や市況の悪化によるテレビの販売台数減により減収減益となった。

ただ、デジタルカメラ向けなどの部品供給制約が想定より早く改善したことから、営業利益は前回見通しで見込んでいた水準を大きく上回ることができたとのことだ。一方で、足元では欧州をはじめとしたグローバルな景気減速や、ドル高による業績への悪影響など、新たなリスクが顕在化しているという。

2022年度セグメント別業績見通し

ET&S分野の通期見通しは、下期に向けた市場減速リスクを織り込んだものの、主に為替の影響により、売上高を前回公表値から500億円増の2兆4500億円(前期比4.7%増)、営業利益を1800億円(同15.5%減)と据え置いた。第1四半期での利益の上振れ分をさまざまなリスクに充当するとともに、さらなるリスクの拡大に備えて、製品ミックスの改善や費用抑制などの追加施策を講じていく計画だ。

イメージング&センシング・ソリューション(I&SS)分野の売上高は、主に為替の影響により、前年同期比9.0%増の2378億円。営業利益は為替の好影響(110億円)があったものの、研究開発費や減価償却費の増加などにより28.9%減の217億円だった。

イメージセンサーはローエンドとハイエンドで明暗

I&SSの通期見通しは、売上高を前回公表値から300億円減の1兆4400億円(前期比33.8%増)、営業利益を2000億円(同28.5%増)に据え置いた。「今回の通期見通しでは、当四半期における中国スマートフォン市場の推移を踏まえ、中国市場の回復が当年度中には期待できないとの想定のもと、主にミッドレンジ、ローエンドの製品市場の減速と、それに対応するモバイル向けイメージセンサーの売り上げ減を織り込んだ」と十時副社長は説明する。

一方、ハイエンドのスマホ向けイメージセンサーについては、動画撮影ニーズの高まりからカメラ機能の高画質化や性能向上のトレンドがより明確になり、グローバルで需要は落ちておらず、非常に強い引き合い状態が続いているそうだ。そのため、第2四半期以降、大判、高画質イメージセンサーの顧客展開がさらに加速し、モバイル向けイメージセンサーの売上成長を牽引していくと見ている。

金融分野のビジネス収入は、ソニー生命の大幅減収などにより前年同期比28.1%(1166億円)減の2978億円。営業利益は不動産売却益の計上や市況の変動に伴う損益の改善で238.8%(573億円)と大幅増益の813億円だった。通期見通しについては、前回公表値から変更なしで、ビジネス収入が前年同期比6.1%減の1兆4400億円、営業利益が同46.6%増の2200億円を見込む。

このような各セグメントの状況を踏まえ、グループ全体の2022年度業績予想について、売上高が前期比15.9%増の11兆5000億円、営業利益が同7.7%減の1兆1100億円、当期純利益が同9.3%減の8000億円を計画する。5月公表値より売上高を1000億円上方修正し、営業利益、当期純利益をそれぞれ500億円、300億円下方修正した。

「当年度は、事業環境の大規模で急速な変化に伴い、対処すべきリスクや課題も広範囲かつ多岐にわたる。それぞれの事業において、環境変化に対し的確に状況を把握し、迅速に対処することを徹底し、引き続き最大級の警戒感を持って事業を運営していく。これと併せて、長期的な成長に向けた取り組みも着実に継続していく」と十時副社長は強調した。